Qzone

Qzone

微博

微博

微信

微信

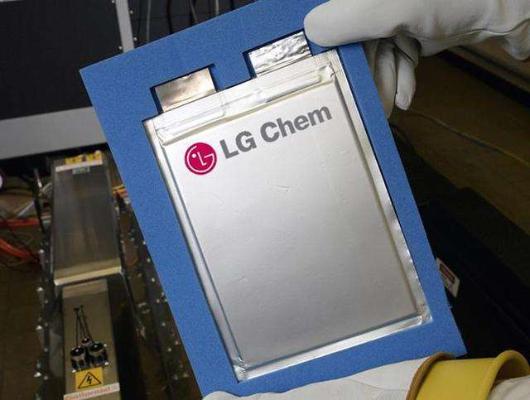

LG新能源IPO发行价已经落定,每股30万韩元,合人民币每股1601元。

近日,据韩媒消息,LG新能源最新提交的一份文件显示,LG新能源的IPO发行价格被定为每股30万韩元(约合人民币1600元),是其最初提供的27.5万-30万韩元范围的最高值。

据了解,LG新能源本次IPO计划发行3400万新股,同时其母公司LG化学也将售出LG新能源的850万股。换句话说,LG新能源的总发行量将达到4250万股,若是按照每股30万韩元的价格,LG新能源筹集金额将达到107亿美元,约合680亿人民币,一跃成为韩国史上规模最大的IPO。

有知情人士表示,LG新能源计划于1月27日上市,目前已收到机构投资者约800亿美元的认购需求,远远超过LG新能源向机构提供的额度。之所以会产生这种效果,一方面得益于全球新能源市场的快速发展,另一方面则可能来自事先LG新能源放出的“炮仗”。

前段时间,LG新能源首席执行官Kwon Young-soo在一次线上媒体发布会上宣称:考虑到目前收到了更多的电池订单,预计全球市场份额将超过宁德时代,成为全球第一。并表示,LG新能源的客户群体更广泛,而宁德时代仅在中国运营工厂。

当然,如此大张旗鼓的“宣战”并不常见,虽说LG新能源有可能是在造声势、拉估值,但如果从全球的动力电池市场出发,除去政治因素之外,LG新能源的“国外”优势确实要比宁德时代大上不少。

公开信息显示,LG新能源分别在韩国梧仓、美国密歇根、中国南京、波兰弗罗茨瓦夫、印度尼西亚等地设有生产基地。

而且最近亦有消息传出,LG新能源将与本田汽车进行战略合作,并在美国建立一家电池合资企业,投资规模可能高达4万亿韩元(约合34亿美元),年产能可达40GWh,以满足60万辆电动汽车的动力配置。

另外,关于扩充朋友圈,LG新能源在一份声明中是这样说的:“我们正在与全球多家汽车制造商协商各种合作方式,包括建立合资企业,但目前尚未做出任何决定。”

其实不难发现,此刻“合纵连横”的LG新能源,和曾经宁德时代在国内市场取得霸主地位的方式相似,两者均是利用合资企业的方式,与相关车企进行深入绑定,进而取得稳定的市场份额。

据悉,目前LG新能源的主要客户包括特斯拉、大众、通用、奥迪、现代、福特、沃尔沃、保时捷等众多全球知名车企,其2022年在手订单总额也已经是达到了260万亿韩元(约合人民币1.38万亿元)。如果产能计划顺利的话,到2025年,LG新能源计划产能将达到430GWh。

当然,就产能规模来看,LG新能源的世界第一“梦”还有些为时尚早。毕竟国内各大电池厂商的计划产能,到2025年都已经是500GWh左右的程度。而且另一方面,在全球新能源汽车主战场的中国,LG新能源的市场排名已经是从第三跌到了第五,仅占到了4%的市场份额。

换句话说,如果LG新能源选择性忽略蓬勃生发的中国市场,仅凭其他国际订单就想做到电池企业的世界第一,并没有那么容易。

【注意:文章版权归属汽车公社,严禁未经授权私自转载,否则追究法律责任,需转载请联系官方微信号:汽车公社】